手游买量市场逐渐复苏,小游戏迎来爆炸性增长,投放策略发生转变

图片来源@视觉中国

回顾2023年国内手游市场情况,DataEye研究院发现:

1、手游端:国产游戏版号发布已经常态化,手游产品在供给侧方面得到改善,手游买量营销市场快速回暖。

2、小游戏端:小游戏赛道在今年迎来爆发式增长,投放素材量和在投游戏数均创下历史新高。

从宏观角度来看,中国移动游戏实际销售收入再创新高,行业信心得到明显提振。

DataEye《2023年国内游戏效果广告白皮书》今日正式发布!

手游APP买量市场观察(一)手游APP投放概况

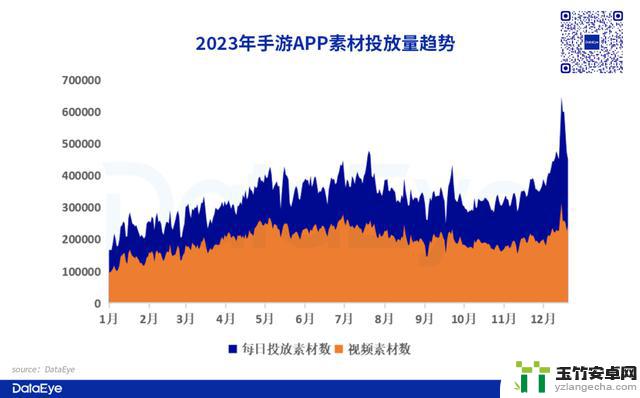

2023年,手游APP买量市场快速回暖。全年手游APP投放素材量(去重)2686万,同比增长94%。12月中旬,《蛋仔派对》《元梦之星》史诗级对决,致大盘素材激增。

从投放趋势来看,端午、暑期等是全年手游APP素材的集中投放期,彼时新游也较多,受新游推出放缓及买量价格提升影响,国庆、双11期间素材量明显回落。

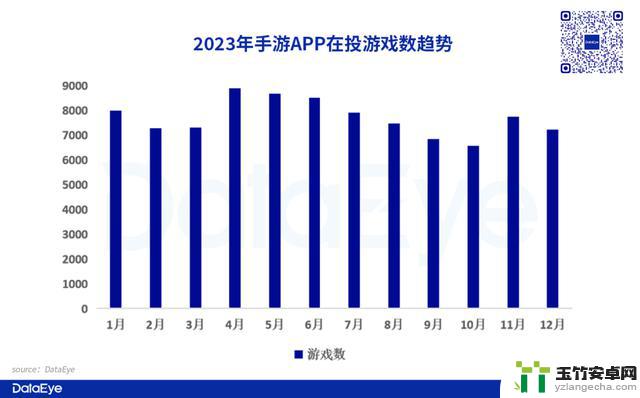

2023年手游APP在投游戏数量同比增长10%,创下近三年新高。整体来看,主要得益于游戏版号恢复常态化发放,新游大量涌现;同时,一些研发周期短、投放素材极低的休闲益智IAA类游戏入局试水,推高了在投游戏数。

2023年手游APP在投企业/公司/个人主体同比增长,但增速下滑至4.8%。DataEye研究院认为,市场一度受大环境影响,公司裁撤项目、关闭子公司等影响了参投主体数量,今年有所回暖。

(二)手游APP投放结构

从热投题材来看,现代、仙侠、传奇位列前三,“其他”差异化题材激增。现代题材数量最多,而仙侠升至第二,反超传奇。仙侠、魔幻、三国等传统题材均有所增长。而独特性、差异化的题材/画风(如涂鸦画风)有利于在买量投放上降低获客成本。这类题材主要是休闲游戏,虽然游戏数量多,但投放素材量极低。

从热投玩法来看,MMO在投游戏数断崖领先,但投放游戏数同比下滑。MMO依然断崖式领先,但同比小幅下滑,网赚类同样下滑跌出前三,这两大赛道产品同质化显著,今年竞争激烈、淘汰剧烈。另外,国内玩家需求发生变化,轻量化、玩法多品类更有优势,例如休闲、卡牌、放置(含开箱子)都有较大增长。

从素材使用效率来看,2023年单个手游APP新增素材平均使用天数为3.8天,处于较低的水平。0-5天的素材占比为85%。素材生命周期较低,意味着消耗较快,需不断“堆素材”获量。

微信小游戏买量市场观察

微信小游戏买量市场观察(一)微信小游戏投放概况

微信小游戏在2023年迎来全面爆发,投放素材量突破1000万组,同比增长7倍。2023微信小游戏投放素材量呈现持续上升态势,其中五一、暑期、国庆档投放量增长明显。各平台流量互联互通态势下,效果广告已成为微信小游戏获量“标配”。

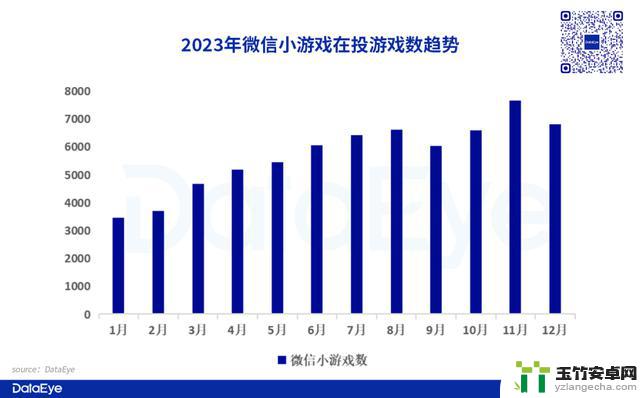

2023年微信小游戏在投游戏数突破1,5万款,同比增长63%,但增速有所放缓。预计2024年在投游戏数依然增长,但增速或进一步回落。

从投放趋势来看,Q4在投产品达到高峰,其中11月有7658款产品在投,为全年峰值。

2023年微信小游戏入局者增多,同比增长141%。小游戏研发周期较短,“尝试性入局”情况较多,市场快速“大浪淘沙”。

虽然国内头部大厂尚未全面入局微信小游戏,但典型如三七这样的买量投放巨头已推出多款小游戏产品,快速霸占头部位置。

(二)微信小游戏投放结构

从热投题材来看,现代题材参投产品最多,其他、魔幻增量最高。2023年微信小游戏在投产品最多的为现代题材,达6697款,多为休闲益智类IAA,虽然数量多但多为入局试水、小幅投放。

Q4开始,几乎每个月都有数个新品在市场表现突出,比如10月《小鸡舰队出击》《灵魂序章》、11月《国王指意》《商业都市》等,它们题材画风独特、玩法多元融合。

从热投玩法来看,休闲、益智、消除居多,同时增量也最多。2023年在投微信小游戏各玩法总体都有不同幅度增长。其中,休闲玩法增长明显,轻度化玩法依然受到小游戏玩家的青睐。

买量投放榜单观察

买量投放榜单观察(一)手游APP买量投放榜TOP10

中重度手游APPTOP10:

中轻度手游APPTOP10:

从题材来看,传奇、仙侠位居前二,现代题材热投产品少。2023年中重度手游中,传奇品类占比最高,仙侠次之,买量大户地位不可撼动。现代题材占比仅有5%,热投产品数远低于在投产品数,说明大部分现代题材产品投放力度偏低。

其中二次元题材表现突出,在投游戏数最多集中在Q2,随后保持相对高位,而投放素材量呈现持续增长态势。今年二次元赛道有多款新游上线,并且买量投入较大,例如米哈游《崩坏:星穹铁道》、深蓝《重返未来:1999》等。

从玩法来看,MMORPG一家独大。2023年热投手游APPTOP500产品中,MMORPG玩法产品占比约为50%,今年有多款热门大作抢量,例如网易《逆水寒》、三七《凡人修仙传:人界篇》等,导致MMO市场抢量竞争严重,进而使得全年买量素材暑期冲高后大幅下滑,而参投游戏则全年持续下滑。

卡牌与策略品类在投产品提升,但抢量竞争放缓。前者Q2在投游戏数突出。5月、8月个别新品上线买量造势,带动卡牌品类大盘拉升;后者经历升温→降温→升温趋势,三国题材+蚂蚁题材主导今年策略类游戏的买量表现,主要是阿里、网易、三七大厂争霸,多文明题材热度明显减弱。

值得注意的是,网赚品类在投产品下滑明显,在热投产品TOP500中仅有4款产品。

(二)微信小游戏买量投放榜TOP10

从题材来看,传奇、仙侠热投,二次元题材表现不俗。传奇品类占比最高,仙侠次之,二者合计占比超过50%;现代题材热投产品占比仅为3%,与在投产品相比有着巨大的差距;二次元题材热投产品占比约为6%,虽然在投产品较少,但跑出的产品多,整体赛道在小游戏领域表现不俗。

从玩法来看,MMO、放置在微信小游戏表现突出。2023年微信小游戏MMORPG与放置(含开箱)形成两强局面,二者合计超过大盘的2/3,其中MMORPG在Q2在投产品最多,而放置(含开箱)品类投放素材量和在投游戏数持续增长,Q4达到全年顶峰,买量形势持续高涨。

卡牌玩法热投产品数量占比有13%,头部产品是买量大户《咸鱼之王》,但在Q4开始降低投放素材量力度。策略类在投数量较少,但热投产品占比TOP500的5%。

重点厂商买量营销观察

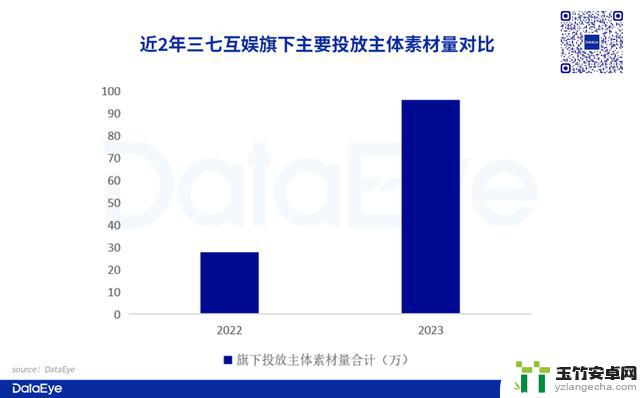

重点厂商买量营销观察(一)三七互娱:买量大户持续强势,小游戏表现突出

三七今年多款手游APP新品上线,其中《凡人修仙传:人界篇》和《霸业》买量投放强势。另外,《斗罗大陆;魂师对决》《小小蚁国》等老产品在今年保持相对稳定的投放量。

事实上,三七互娱在今年开始深耕小游戏赛道,《小小蚁国》《叫我大掌柜》小游戏产品今年继续保持较高的素材投放量,有不俗市场热度。今年两款小游戏新品《寻道大千》《灵魂序章》上线后就有不俗的素材投放量,而且基本稳坐微信小游戏畅销榜TOP5。

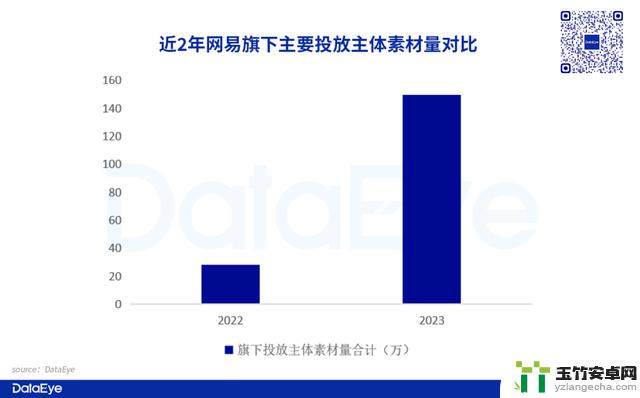

(二)网易:《蛋仔派对》年末抢量,投放素材量大幅度提升

网易今年有多款产品上线,买量营销表现活跃,如《逆水寒》《全明星街球派对》《巅峰极速》等产品,素材投放表现不俗。而老产品方面,《梦幻西游》《率土之滨》《大话西游》等老产品素材投放量保持稳定。

但是旗下产品《蛋仔派对》年底大规模投放抢量,单日投放素材超过20万组。成为网易今年投放素材量最多产品,占比超过网易总投放量的50%

(三)米哈游:新老产品强势投放,愈发重视品效结合

二次元头部厂商米哈游在今年的投放素材量有明显增长,一方面是新游《崩坏:星穹铁道》买量投放突出,全年投放素材超过5万组;另一方面《原神》《崩坏3》等老产品在今年依然保持稳定投放。

从素材角度来看,“米哈游”式素材类型为主,但愈发重视品效结合。

(四)贪玩游戏:传奇头部厂商入局小游戏赛道

贪玩游戏旗下产品《原始传奇》手游版本今年投放量保持强势,全年投放约7.5万组。另外,旗下《原始传奇》小游戏版本在今年增加买量投放,全年投放素材超过17万组,拉升贪玩投放大盘。

值得注意的是,传奇IP在2023年实现版权大一统,其中贪玩取得了第一批小程序游戏的完整正版授权,未来买量营销以及产品投入或将一步加大。

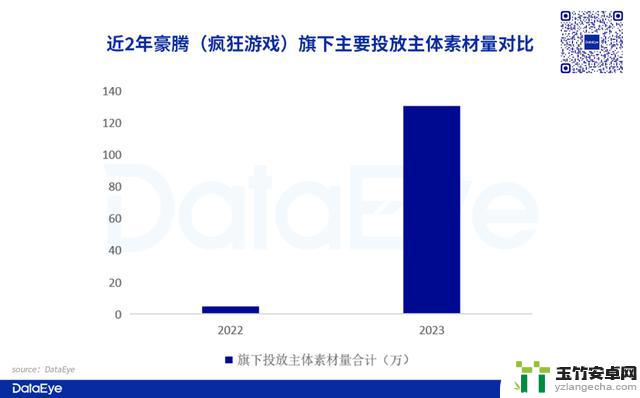

(五)豪腾:稳坐小游戏头部厂商,多款产品投放量惊人

小游戏在2023年全面爆发,赛道多点开花,豪腾作为较早布局的厂商,旗下产品覆盖多条小游戏品类赛道。

另外,豪腾多款产品素材投放量惊人,其中小游戏版本《咸鱼之王》全年投放素材超过190万组,并且稳定在微信小游戏畅销榜TOP5;《疯狂骑士团》《肥鹅健身房》《最强射击手》等爆款小游戏投放量同样不俗。

国内买量营销总结①买量素材大盘:手游APP买量市场回暖,小游戏有爆发式增长

手游APP投放素材数和在投游戏数均同比增长,主要受益国内游戏版号恢复常态化发放,产品供给侧得到改善,市场信心得到提振,进而导致买量市场回暖,但市场负面影响未完全消除,投放主体增速大幅缩减;对比之下,小游戏赛道在2023年迎来爆发式增长,微信小游戏的素材投放量和在投游戏数同比爆增,随着小游戏买量模式愈发成熟,市场发展可期,而且目前国内游戏大厂尚未全面入局。

②买量投放趋势:节假日重要营销节点“遇冷”,更多广告主选择错峰投放

在买量营销层面,国内节假日往往属于重要营销节点,但今年风向出现些许变化,春节、国庆等长假期在素材投放量和在投游戏数上均未出现明显增幅,原因或许有二:一方面是今年买量市场回暖,头部厂商在长假期进行大规模抢量,中小厂商避其锋芒,选择错峰投放;另一方面是今年国内“宅经济”消失,长假期出行旅游成为大多数人的首选,游戏买量营销在长假期转化表现一般。

③投放素材情况:创意消耗速度增加,素材内容追求品质

手游APP单条素材平均使用周期不超过4天,意味着创意消耗进一步加快。观察今年的投放素材,2023年视频素材占比上涨和长视频素材占比上涨,说明“品质”和“创意”已经成为买量行业关注的重点,高品质素材对用户的转化愈发重要。不过值得注意的是,素材内容追求品质,背后则是人力成本、创意成本的提升。而当单款产品的单条素材成本持续上涨时,买量营销方式就需要改变。

④买量题材&类型:传奇依旧强势,二次元在买量市场实现突破

无论是手游APP还是微信小游戏,传奇题材买量表现依然强势,是买量市场的重要题材之一。特别是2023年,传奇IP实现版权大一统,赛道或得到规范,有利于正版产品的买量投放。二次元题材今年的销售收入同比增长30%,头部产品盈利能力强,今年多款新品上线,买量表现异常强劲。但值得注意的是,二次元市场集中度较高,收入主要集中于头部产品。

相关资讯

-

2023年智能手机出货量预计为11.3亿部 小幅下降5%

据手机中国了解,市场调研机构Canalys最新报告显示。2022年全球智能手机市场大幅下滑12%后,2023年市场呈现初步的复苏迹象。尽管预计2023年出货量仍下降5%,但下跌趋势...

-

iPhone13售价最新确认,果粉感叹没白等,起售价格更加亲民了

在智能手机市场的潮流中,我们正见证着一个由时代发展和技术进步共同推动的变革浪潮。这一波涌动带来了不仅是产品本身的迭代升级,更显现出制造商们对于市场定位策略的深思熟虑。当国产手机价格...

-

和平精英新版本福利攻略大揭秘,告别网络卡顿只需一招

《和平精英》五周年更新迎来了与姚安娜的合作,并发布了全新的空岛集结版本,为玩家带来一系列福利。此次更新经过长时间筹备,新增了令人惊叹的玩法。玩家不仅可以在地面抢夺大型空投箱,还能登...

-

小米连续三周国内安卓市场第一 小米14系列激活227万台

11月28日,有媒体从供应链多个信源处独家获悉。权威市调机构统计数据显示,W46(11.13-11.19),小米以17.5%的销量市占率,连续第三周位列中国智能手机市场安卓第一。小...

-

《双生幻想》异次元卡牌福利放置手游(内附礼包码)

小助手:twe067游戏简介《双生幻想》是一款异次元卡牌福利放置手游。在科技与魔幻的交织下,塑造看平静繁华的表世界,玩家们将化身为被意外卷入爆炸事件的宇宙探索者,召集六族探员伙伴,...

-

2024年IAA小游戏爆款攻略指南

今年小游戏赛道,堪称神仙打架。一方面是《抓大鹅》《向僵尸开炮》等产品持续爆量出圈,另一方面是《玩了个锤子》《浪漫餐厅》等热门玩法在国内海外同步疯狂吸金……这些与小游戏相关的新闻话题...

-

苹果手机对普通手机:一场颠覆性的较量

你是否曾想知道苹果手机与普通手机之间的差异是什么?在这个科技飞速发展的时代,这个问题变得越发重要。让我带你揭开这个神秘的面纱,一探究竟!众所周知,苹果手机一直以来都是智能手机市场的...

-

为什么苹果手机的吸引力在逐渐减弱?

苹果手机在过去的一段时间里一直是市场上的热门产品,但最近却出现了一些关于它越来越不香的言论。以下是一些可能导致苹果手机不再像以前那样吸引消费者的原因:·1.创新瓶颈:苹果自iPho...

-

新手玩家必看:龙吟大陆隐藏兑换码及上手攻略

龙吟大陆兑换码在哪里?龙吟大陆是一款融合了放置的长线养鱼游戏,你将扮演一名流浪精灵,探索神秘世界,随着一个又一个的敌人败倒在你的脚下,你将开启取之不尽用之不竭的宝藏——古老的传说早...

-

对于iPhone15的性能表现,你还期待iPhone16系列吗?

iPhone 16 系列参数曝光,你对该产品都有哪些期待?腾讯科技讯2023年10月2日的时候爆料,苹果在9月下旬正式开售iPhone 15系列,许多消费者还未拿到最新款的iPho...

-

AJ: 联盟官方警告禁止支持霸哥开挂

今年2月,LOL知名主播“霸哥”意外身陷到开挂风波中,原因是他的操作突然变得犀利无比,竟然能在追击的过程中,凭借脚本级走位完美规避掉诺手的全部技能!这跟霸哥真实的操作水平严重不符,...

-

DNF:5月最新版本内容揭秘!挑战困难模式,土豪玩家轻松收集顶级装备!

不知不觉,距离5月到来也是越来越近了!5月会有什么内容加入呢?根据游戏活动的结束日期来看,在5.9版本将会得到一波更新,同时根据聆听计划,以及策划发布的开发笔记的内容来看,在5.9...